En este artículo analizaremos de la forma más sencilla posible la naturaleza de los Certificados de Depósito para Acciones (CDA) emitidos por la Fundación para la Administración de las Acciones de Triodos Bank (SAAT, en sus siglas en holandés, Stichting Administratiekantoor Aandelen Triodos Bank), producto de inversión complejo cuyo precio de transmisión en el mercado interno se fija en el valor patrimonial contable en cada momento de la acción subyacente (acciones de la entidad de crédito holandesa Triodos Bank NV).

Si eres un afectado por CDA de Triodos Bank, contacta con nuestros abogados para que analicen tu caso.

Indice

¿Qué son los CDA de Triodos?

Los Certificados de Depósito para Acciones son un título negociable emitido por la Fundación (SAAT), propietaria del 100% de las acciones de Triodos Bank NV.

Ni son un depósito, ni son acciones, pese a que su denominación pueda confundir a un cliente sin la debida formación financiera. Vienen a ser un contrato entre una Fundación y los clientes que atribuyen al titular el derecho económico de las acciones, valoradas según la contabilidad del banco, no en base al valor objetivo que proporciona una acción cotizada en Bolsa. Como derechos sociales, se puede asistir con voz pero sin voto a la Junta General Anual de Accionistas (accionistas, solo hay uno, SAAT), se puede asistir a la Junta Anual de Titulares de CDA y ratificar a los miembros de la SAAT (a propuesta del Comité Ejecutivo de Triodos Bank NV).

Por tanto, resumiendo, el derecho principal de un titular de CDA de Triodos es la retribución variable que puede dar la acción de Triodos Bank NV, valorada en base a su contabilidad.

La sucursal del banco en España, Triodos Bank NV Sucursal en España, simplemente actúa como comercializadora del producto financiero.

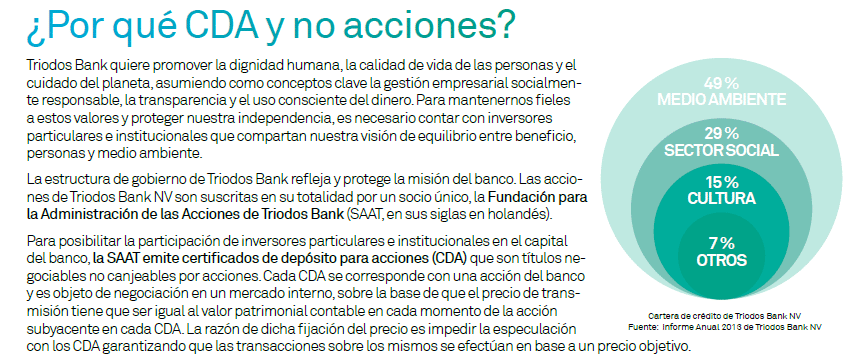

De la página web de Triodos en España del año 2011 hemos podido descargar la siguiente información:

- Folleto oficial de la campaña registrado en la AFM y comunicado a la CNMV (en inglés).

- Traducción al castellano del Folleto oficial de la campaña.

Riesgos de los Certificados de depósito para acciones

Relacionados con la seguridad del activo

Los CDA tiene un valor “esencialmente coincidente” con el valor neto contable de cada acción del banco. Si el valor patrimonial de Triodos Bank desciende, el precio de los CDA baja. Y si el valor neto contable queda en cero, los CDA pierden todo su valor.

Riesgo de liquidez

Al no cotizar en ningún mercado secundario oficial, los CDA se compran y venden en un mercado interno que gestiona el propio banco en Holanda por delegación del emisor (SAAT).

Se supone que si no hay compradores de CDA en un momento determinado, Triodos Bank puede (no es una obligación) comprar los títulos en venta. La reserva económica que mantiene la entidad financiera (buffer) asciende al 2% del capital del banco.

Un riesgo muy real que vienen sufriendo los titulares de CDA en los últimos tiempos.

Rentabilidad

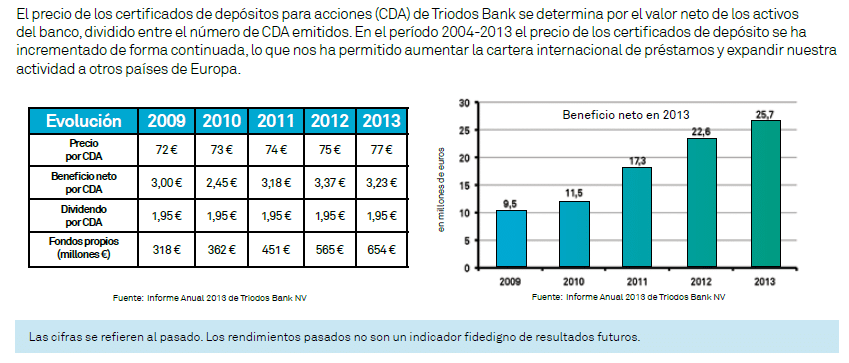

El folleto comercial de 2014 ofrecía la siguiente información:

Un inversor que hubiera comprado CDA en 2009 y lo pudiera vender en 2013, habría obtenido una rentabilidad antes de impuestos de un 6,5% (en 5 años, no anual). Por otro lado, los CDA dan a su poseedor el derecho a percibir dividendos, de un 1,95€ por CDA en los años 2009 a 2013. En 2019 no se abonaron dividendos, mientras que en 2020 se aprobó un dicidendo de 0,65€ y en 2021 de 1,80€.

El 5 de enero de 2021 se suspendió la comercialización de Certificados, por la presión vendedora y la imposibilidad del banco de recomprar CDA (el importe disponible para recompras se limita al 3% del capital ordinario de nivel 1). Es decir, más gente queriendo vender que comprar y el banco no tiene suficiente colchón para recomprar. Se está buscando como “solución” que los CDA coticen en un Sistema Multilateral de Negociación o mercado secundario.

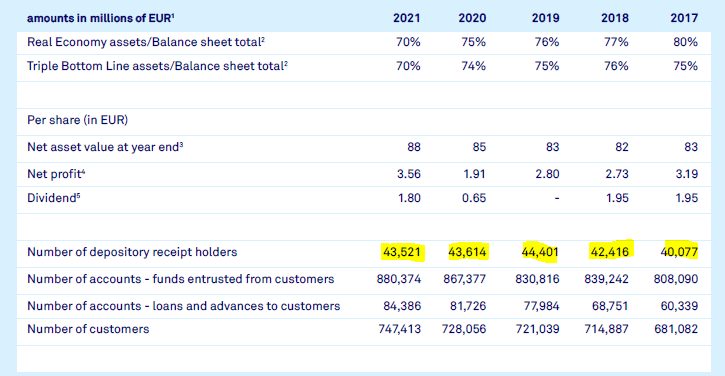

El número de afectados por el cierre del mercado interno a 2021 es de 43.521 personas, según el propio Triodos:

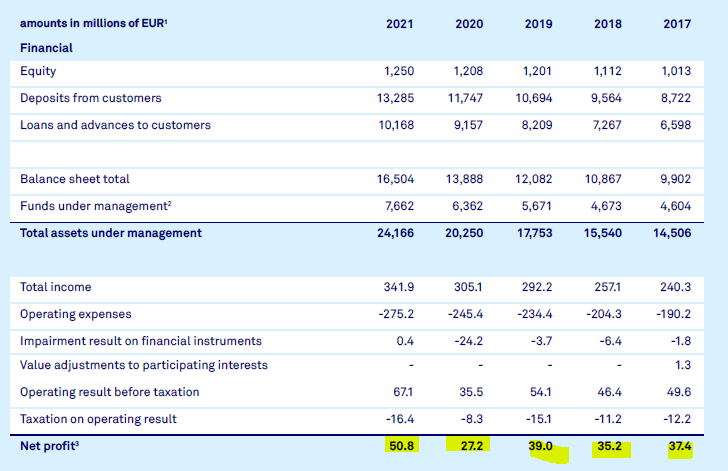

Según las cuentas anuales de 2021 del banco, en inglés, el beneficio neto total pasa de 37,4 millones en 2017 a 50,8 millones de euros en 2021:

El valor de los CDA, por tanto, ha aumentado de 2017 a 2021.

Fiscalidad

Valorar la fiscalidad es una clave para obtener la verdadera rentabilidad final de una inversión. En materia de tributación de los CDA hay que acudir al Convenio Hispano-Holandés para evitar la doble imposición en materia de Impuestos sobre la Renta y sobre el Patrimonio, de fecha 16 de junio del 1971 (BOE 16/10/1972) (CDI).

La venta de un CDA tributa en España en la BI del ahorro por la diferencia entre el precio de venta y el de adquisición de los mismos, sin sufrir retención/tributación alguna en Holanda ni en España.

En cuanto a los dividendos en metálico, en aplicación del CDI, hay una retención en Holanda del 15%, que puede ser objeto de recuperación vía deducción en España. El dividendo percibido deberá ser declarado en España como un rendimiento más de la base imponible del ahorro pero recibido de fuente extranjera por tratarse de un producto holandés.

En definitiva, un Certificados de Depósito para Acciones no es un producto de inversión idóneo para un consumidor sin formación financiera ni experiencia previa en inversiones complejas.

Economista especializado productos financieros y socio del despacho de abogados y economistas Futur Legal.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Consejero del CES de las Illes Balears. Patrono de Finsalud. Profesor asociado de la UIB y director de trabajo fin de máster de la UNIR.

Autor del libro a Banca Culpable (Esfera de los Libros, 2013) y coautor de Comentarios sobre la Ley 6/2023, de 17 de marzo, de los mercados de valores y de los Servicios de Inversión (Aferre, 2024); Situación, tendencias y restos del sistema financiero (Aranzadi, 2022); Perspectiva legal y económica del fenómeno FinTech (Wolters Kluwer, 2021); Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario (Wolters Kluwer, 2019).

Pau A. Monserrat entiende la actividad del economista más allá de una profesión, como una forma de entender y participar en el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar con garantías de éxito los encargos de sus clientes. Se ha mostrado activo en la divulgación de la educación financiera, la intermediación hipotecaria, así como en la defensa de los derechos de los usuarios del sector financiero.