Si el nombre del producto financiero le suena extraño, un consejo: ni se le ocurra escuchar al empleado del banco y sus recomendaciones. Su cartera corre peligro.

En este artículo intentaré explicar la naturaleza del producto financiero llamado “Renta vitalicia inversión flexible Plus” que ha comercializado Caixabank y la sentencia ganada por el despacho Futur Legal, que fue demandada con la dirección letrada de la socia del despacho Cristina Borrallo Fernández. Si deseas contactar directamente con la letrada, remite un email a cristina.borrallo@futurlegal.com

Indice

Naturaleza financiera de la Renta vitalicia inversión flexible Plus

Veamos primero las principales características de este producto financiero disfrazado de seguro.

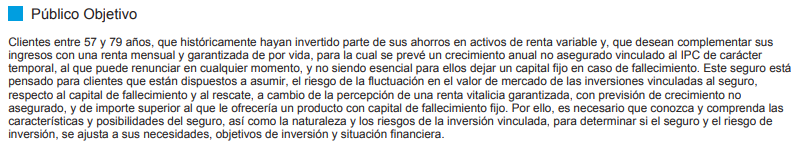

A cambio de pagar una prima única, garantiza al contratante el cobro de una renta mensual vitalicia. La previsión es que la renta vitalicia crezca anualmente en función del IPC, pero no se garantiza.

Al fallecimiento de los tomadores, el beneficiario del “capital defunción” cobrará un importe que dependerá del momento en que fallezcan los titulares del seguro y de la rentabilidad que se haya obtenido en la inversión en las carteras.

¿En qué se invierte la prima del seguro?

La prima única se invierte en dos carteras de inversión diferentes:

- Cartera de renta fija: El objetivo de esta inversión es cubrir la renta mensual garantizada. Se irán vendiendo las participaciones de forma progresiva al precio de liquidación correspondiente, para ir abonando la renta mensual vitalicia. En una fecha determinada, todas las participaciones estarían vendidas (cuanto más años sobreviva el tomador, menos inversión quedará en esta cartera).

- Cartera gestionada: Invierte hasta el 100% en activos de renta variable, si bien puede también invertir en renta fija, activos alternativos y estructurados. Su objetivo, asumiendo un alto nivel de riesgo, es rentabilizar el patrimonio del titular. Con esta cartera se pretende poder aumentar la renta en base al IPC, entre otros objetivos.

¿Puedo recuperar la inversión?

Se puede rescatar en cualquier momento la inversión, según un “valor de rescate” determinado, de forma parcial (3 años después de la contratación) o total (en cualquier momento).

Se asume el riesgo de pérdidas en la inversión de las dos carteras y el impacto fiscal (al tener el seguro de renta vitalicia un tratamiento fiscal muy favorable, si se mantiene hasta el fallecimiento, los rescates anticipados están muy penalizados, ya que hay que tributar por el total de rentas percibidas como rendimientos del capital mobiliario).

¿Qué rentabilidad ofrece?

Es imposible conocerla previamente, ya que dependerá de la rentabilidad que obtengan las carteras, los años de supervivencia del tomador o si se rescata anticipadamente.

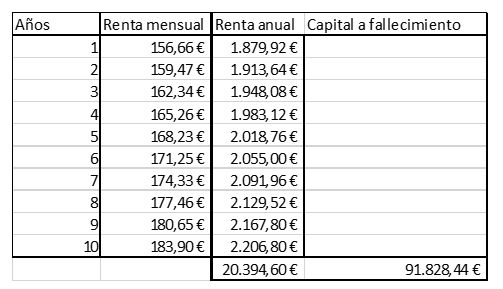

Veamos un ejemplo real: prima única de 100.000€; inversión de una persona de 60 años y bajo un escenario de rentabilidad positiva de la cartera de renta variable (4% de rentabilidad neta constante) y una revalorización de la renta con IPC del 1,80% anual. Suponemos que el contratante fallece a los 10 años de la firma del seguro.

Resulta una TAE del 1,276% en el mejor caso propuesto por la aseguradora.

En mi opinión, es un producto de inversión complejo, opaco, con gastos de difícil cuantificación y rentabilidad esperada baja, asumiendo pérdidas potenciales en la inversión.

Sentencia favorable a clientes de Futur Legal

Una pareja de septuagenarios, sin estudios básicos, contrataron el producto de renta vitalicia inversión flexible Plus, confiando en las bondades que le explicaron en la sucursal de su banco de al lado de su casa.

La Jueza sustituta del Juzgado de 1ª Instancia nº 6 de Palma constata que la pareja no estaban interesada ni conocía qué tipo de inversión estaban realizando, por mucho que el empleado de la sucursal afirmara que les informó debidamente, sin aportar prueba alguna.

En cuanto a los test de idoneidad y conveniencia, realizados en el mismo momento de la contratación del producto financiero, considera la juzgadora que de la prueba practicada resulta patente que se ajustaron las respuestas al resultado necesario para que el producto resultara “conveniente” para los clientes, como cabe concluir del hecho de que hasta ese momento, los actores no hubieran invertido en otro producto y, en caso de haberse acreditado -que no se ha hecho- que lo habían realizado con anterioridad, se trataría de un producto a plazo fijo, no un producto complejo como el actual.

Fallo favorable a los clientes

⚖️ El JPI nº 6 de Palma considera que la voluntad de contratar adolece de un vicio de consentimiento por causa de error, error que cabe caracterizar de esencial, habida cuenta que se les asesoró sobre la suscripción de un producto que les ofrecería una alta rentabilidad, pero se ocultó información relevante sobre la naturaleza y riesgos de este producto, lo que unido a la inmediatez entre el hecho de la prestación de información y la suscripción del producto determina que pueda darse como probado que en el momento en que suscribieron el producto los demandantes no eran realmente conocedores de la verdadera naturaleza de lo que estaban contratando.

Se declara la nulidad de los contratos suscritos, con expresa condena en costas a Caixabank.

Si has contratado un producto financiero complejo y consideras que la entidad financiera no ha cumplido con su deber de informarte adecuadamente, contacta con los abogados de Futur Legal para que estudien tu caso.

Economista especializado productos financieros y socio del despacho de abogados y economistas Futur Legal.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Consejero del CES de las Illes Balears. Patrono de Finsalud. Profesor asociado de la UIB y director de trabajo fin de máster de la UNIR.

Autor del libro a Banca Culpable (Esfera de los Libros, 2013) y coautor de Comentarios sobre la Ley 6/2023, de 17 de marzo, de los mercados de valores y de los Servicios de Inversión (Aferre, 2024); Situación, tendencias y restos del sistema financiero (Aranzadi, 2022); Perspectiva legal y económica del fenómeno FinTech (Wolters Kluwer, 2021); Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario (Wolters Kluwer, 2019).

Pau A. Monserrat entiende la actividad del economista más allá de una profesión, como una forma de entender y participar en el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar con garantías de éxito los encargos de sus clientes. Se ha mostrado activo en la divulgación de la educación financiera, la intermediación hipotecaria, así como en la defensa de los derechos de los usuarios del sector financiero.