Es posible demostrar que Banco Popular no contabilizaba correctamente sus cuentas desde el 2008 o solo a partir de la ampliación de capital de 2012? O solo de 2016?

gracias

2 Respuesta

Hola Javier,

Como bien dices, a partir de 2012 hay muchos factores que “casi lo demuestran”: la ampliación de capital insuficiente, la comparativa del banco con su sector, la fiabilidad de los test de estrés o las variaciones de provisiones son algunos ejemplos, si a eso le sumamos las multas de la ICAC a la auditora del Popular, la investigación de Hacienda y los comentarios de Luis María Linde y Joaquín Almunia queda poco margen a la duda.

Lo de 2016 ya es más que obvio: folleto y presentación “maquillados”, resultado de la ampliación, préstamos para que clientes acudan a la ampliación, reexpresión de cuentas que debían estar reformuladas, nueva investigación del ICAC sobre la Auditora son pruebas muy significativas.

De 2008 a 2012 también hay muchos indicios, aunque demostrarlo es imposible: no podemos volver atrás y valorar los préstamos que tenían en la situación que estaban los deudores, no podemos valorar los inmuebles tal como estaban en el pasado, pero sí analizar la situación y extraer una conclusión. De ahí la importancia que tiene un informe pericial en casos así.

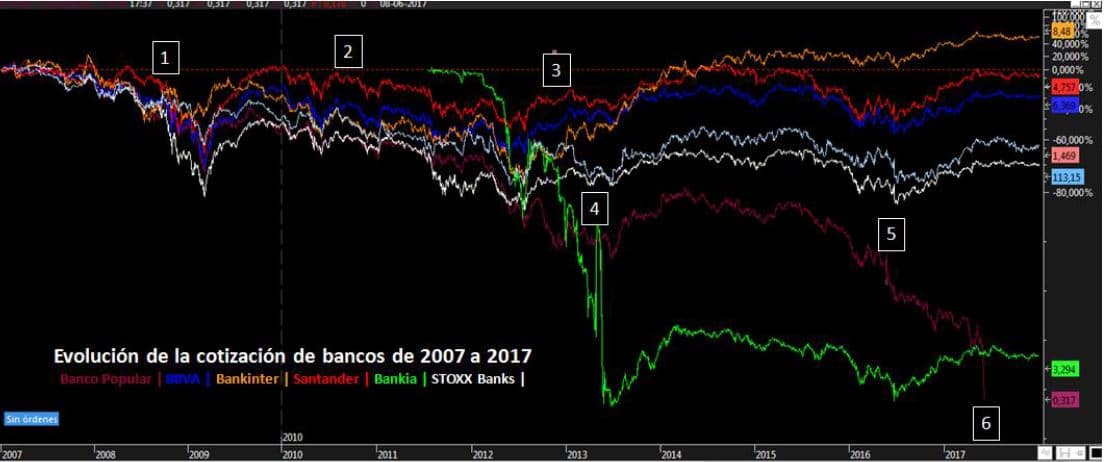

Aparte de perito financiero, soy analista de mercados (y asesor de patrimonios) por lo tanto analizamos empresas cotizadas continuamente. Pues bien, sobre Popular, desde 2008 el mercado desconfiaba de las cuentas. A pesar de presentar números mejores que su competencia y aprobar test de estress los analistas no nos lo creíamos, y acertamos:

En la imagen anterior ves cómo el Banco Popular lo hizo desde 2008 mucho peor que sus competidores a pesar de presentar mejores cifras (como te ha puesto Pau en la entrada anterior). No tenía sentido y era un maquillaje que se extendió demasiado en el tiempo. Los números corresponden a hitos del banco y del sector:

1.- Quiebra de Lehman Brothers.

2.- Compra de Banco Pastor (en plena crisis compra un banco con una exposición al ladrillo brutal y a pesar de ello no presenta pérdidas).

3.- Test de estres de Oliver Wyman.

4.- Ampliación de 2012.

5.- Ampliación de 2016.

6.- Venta por un euro.

Fijate, en cada uno de estos hitos (positivos excepto el primero y el último) el mercado penalizaba, ¿por qué? porque los números no cuadraban con un análisis macro de España y micro del sector.

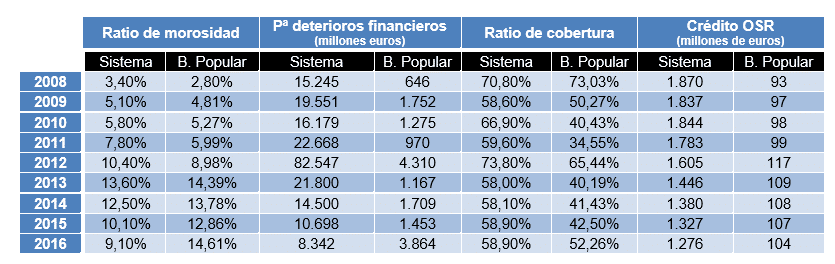

En el informe pericial sobre acciones de Banco Popular que coordino demostramos que partir de 2008 el análisis comparativo de los diferentes ratios financieros señalaban divergencias que no se explican por la evolución diferencial del tipo de negocio de Banco Popular respecto a su sector. Así la comparativa de los ratios de riesgo asumido, como el ratio de morosidad (Deudores morosos/riesgos totales) o el ratio de cobertura (Deudores morosos/provisiones por insolvencia), muestran que Banco Popular de 2008 a 2012 mostraba mejores datos que el sistema (sin justificación por su modelo de negocio que se volcó en el crédito inmobiliario). Tampoco la evolución de las pérdidas por deterioros financieros se corresponden a su modelo de negocio.

Banco Popular ofrecía al mercado una imagen de solvencia mejor a la real, al menos, desde 2008, si comparamos sus magnitudes de riesgo con la media del mercado.

En cuanto a los resultados declarados, el sistema financiero redujo sus beneficios hasta 2012, declarando ya un BAI (Beneficio Antes de Impuestos) y un ROA (Return Over Assets o Rentabilidad sobre activos) negativos en 2011 y mucho peor en 2012. Sin embargo, Banco Popular, no declaró pérdidas hasta 2012, año en que tuvo que realizar la primera ampliación de capital. No volvió a declarar pérdidas hasta 2016, año de la segunda gran ampliación de capital.

Tenemos claro que tales divergencias no provenían de una ventaja competitiva del banco respecto al sector, sino de unas cuentas que no mostraban la imagen fiel de la compañía.