Recientemente he tenido el placer de participar en una entrevista para los informativos matinales de IB3 TV, donde me invitaron a hablar sobre el actual panorama hipotecario en España, con especial énfasis en la evolución del Euríbor y las opciones de financiación disponibles para las familias. Como abogada especializada en derecho mercantil e inmobiliario en Futur Legal, compartí algunas claves importantes que pueden ser útiles para muchas personas en estos tiempos de cambios en los tipos de interés.

Indice

El Euríbor y su impacto en las familias

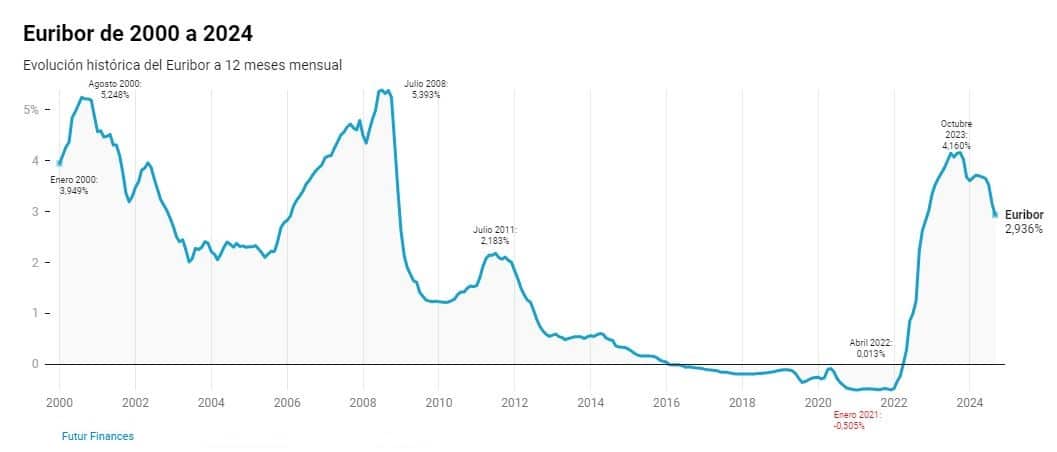

En la entrevista, abordé la reciente bajada del Euríbor, que en septiembre de 2024 ha caído por debajo del 3%, situándose en 2,936%. Esta disminución marca un giro importante tras dos años de subidas continuas, y es una gran noticia para las familias que están a punto de revisar sus hipotecas.

Para una hipoteca de 100.000€ a 25 años, por ejemplo, esta reducción se traduce en un ahorro mensual de hasta 100€. Sin duda, esta caída del Euríbor representa un alivio para muchas economías familiares que han estado luchando con aumentos en sus cuotas hipotecarias.

Al respecto, el economista del despacho, Pau A. Monserrat, ayer participó en una noticia de Ultima Hora titulada Las hipotecas se abaratarán más de lo previsto gracias a la bajada de tipos de interés y explicó que si el Euríbor de octubre cerrara con el valor actual del 2,756% (provisional), la cuota para una hipoteca de 100.000€, Euribor+1% y 25 años de plazo, pasaría de 594€ a 517€. Una rebaja de 77€ al mes, 924€ de rebaja al cabo del año por cada 100.000€ de deuda.

Además, las previsiones para 2025 indican que el Euríbor podría continuar descendiendo hasta situarse por debajo del 2,5%, lo que brindará aún más oportunidades de ahorro a largo plazo para quienes tienen hipotecas variables.

Hipotecas a tipo fijo vs. tipo variable

Uno de los puntos clave que abordamos fue la eterna pregunta: ¿hipoteca a tipo fijo o variable?. En mi opinión, no existe una respuesta única para todos los casos. La mejor opción dependerá del perfil financiero de cada cliente. Aspectos como los ingresos estables o variables, los ahorros acumulados y las proyecciones de futuro deben ser considerados cuidadosamente antes de tomar una decisión.

Para quienes buscan estabilidad en sus pagos a largo plazo, una hipoteca a tipo fijo es una opción atractiva, especialmente si los tipos de interés se mantienen por debajo del 3%. Sin embargo, aquellos con ingresos más estables, como los funcionarios, pueden beneficiarse de las hipotecas a tipo variable si el Euríbor sigue bajando en los próximos años.

Lo más importante es comparar diferentes ofertas y analizar detenidamente las condiciones antes de firmar cualquier contrato hipotecario.

La importancia del asesoramiento independiente

Otro tema fundamental que traté en la entrevista es la transparencia que los bancos están obligados a ofrecer a los consumidores. Desde la reforma de 2019, los bancos deben proporcionar toda la información detallada sobre las condiciones de las hipotecas antes de la firma del contrato. Este proceso incluye un acto de transparencia supervisado por un notario, quien debe explicar las condiciones del préstamo al cliente.

Sin embargo, también advertí sobre la importancia de contar con asesoramiento independiente.

En Futur Legal, siempre recomendamos que los consumidores consulten a profesionales externos, como abogados o economistas, para asegurarse de que los intereses del cliente estén plenamente protegidos. Aunque los bancos tienen obligaciones legales, a menudo priorizan sus propios beneficios, por lo que es esencial contar con una visión imparcial y objetiva que defienda los derechos de los consumidores.

¿Es el momento adecuado para cambiar de hipoteca?

Por último, hablamos sobre la posibilidad de cambiar de una hipoteca a tipo variable a una a tipo fijo.

Con el Euríbor en descenso, puede parecer tentador permanecer en una hipoteca variable. Sin embargo, siempre es importante analizar factores como los ingresos futuros y los costes asociados con un cambio de hipoteca. Por ejemplo, algunas operaciones pueden implicar comisiones de cancelación o gastos adicionales si se cambia de una hipoteca variable a una fija, o si se decide cambiar de entidad financiera.

La entrevista en IB3

Mi participación en los informativos matinales de IB3 TV fue una oportunidad para compartir mi visión y consejos sobre el mercado hipotecario actual. En un entorno económico tan cambiante, tomar decisiones bien fundamentadas es esencial para asegurar un futuro financiero estable.

Te invito a ver la entrevista completa a continuación, donde trato estos temas en profundidad y ofrezco consejos adicionales para quienes están pensando en revisar su hipoteca o están en proceso de elegir una nueva:

Si tienes alguna duda o necesitas orientación sobre tu situación hipotecaria, no dudes en contactarme en Futur Legal. Estamos aquí para ayudarte a tomar las mejores decisiones financieras, siempre basadas en un análisis independiente y en tus intereses.

Cristina Borrallo es licenciada en Derecho y Máster en Derecho Mercantil por la Universidad de Barcelona (UB). Abogada colegiada 5995 por el Colegio de Abogados de las Illes Balears.

Directora del Departamento Jurídico de Futur Legal. Miembro del Tribunal Arbitral de Consumo de las Illes Balears.

Máster en Abogacía, especialidad en Derecho Civil y Mercantil por la UB.

Máster en Mediación Civil y Mercantil por la Universidad Antonio de Nebrija.

Máster en Asesoría Jurídica de Empresa por la Universidad Internacional de La Rioja, con Suplemento Europeo del Título.

Curso en Contractual Law por la Universidad de Harvard.