En este artículo analizaremos la naturaleza compleja de los contratos por diferencias o CFDs, sus principales características, la regulación de este tipo de inversiones de alto riesgo y cuándo y cómo es posible reclamar por inversión en CFDs. Si buscas abogados expertos en reclamaciones y demandas por CFDs, no dudes en contactar con nuestro equipo:

Indice

Naturaleza de los CFDs

Los contratos por diferencias, conocidos coloquialmente en el mundo de la inversión como CFDs (contracts for difference), son instrumentos financieros derivados, un tipo de producto de inversión complejo.

Son instrumentos de riesgo y es importante que los inversores estén formados o asesorados adecuadamente antes de realizar la compra de este complejo producto, sabiendo que es un producto de especulación en el mercado, apalancado y que puede tener numerosas pérdidas, incluso, superiores al capital inicialmente desembolsado.

La ganancia o pérdida del CFD viene dada por la diferencia entre el precio de entrada en la posición y el precio de cierre de la posición, es decir, el vendedor pagará al comprador la diferencia entre el valor actual de un activo subyacente (acciones, índices, divisas, bonos, entre otros) en el momento de la finalización del contrato.

Son contratos con el objetivo de especular, generalmente, a corto plazo.

Principales características de los CFDs

Veamos a continuación las características principales de los contratos por diferencias:- Posibilidad de operar con expectativas de subida o bajada de los precios

- Compra: se compra cuando se considera que el activo subyacente presenta expectativas alcistas. El objetivo es el de ingresar la diferencia entre su precio actual y un posible precio futuro superior.

- Venta: se compra cuando se considera que el activo subyacente presenta expectativas bajistas. El objetivo es el de ingresar la diferencia entre su precio actual y un posible precio futuro de cotización inferior.

- Vencimiento

- Garantías

Tiene como curiosidad este producto que no es necesario que se desembolse por parte del inversor el capital por el que se compra o se vende el subyacente, sino que puede invertirse aportando como garantía un determinado porcentaje del importe.

En caso de evolución desfavorable de la inversión la entidad puede exigir garantías adicionales, reservándose el derecho de cerrar las posiciones.

- Apalancamiento

No son productos normalizados. Son productos apalancados, con lo cual, en caso de evolución desfavorable a la inversión, mayores serán las pérdidas ocasionadas.

- Operaciones financieras del subyacente

El devenir del subyacente tiene reflejo en el precio de la inversión. A modo de ejemplo, si se vende un CFD sobre una acción que paga un dividendo, el inversor tendrá que soportar el descuento del mismo en su cuenta.

- Liquidación

Al cerrarse las posiciones no se entrega el subyacente, sino que se liquida en efectivo la pérdida o la ganancia obtenida.

- Regulación en el mercado

No están negociados en un mercado secundario oficial.

¿Cuál es la regulación de los CFDs?

La Comisión Nacional del Mercado de Valores define a los contratos por diferencias como aquellos contratos “en los que un inversor y una entidad financiera acuerdan intercambiarse la diferencia entre el precio de compra y el precio de venta de un determinado activo subyacente“.

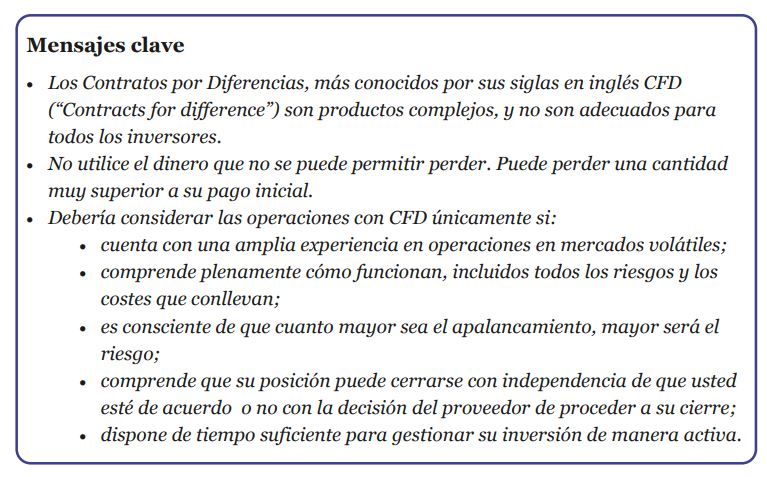

La propia CNMV ha alertado sobre los riesgos de este producto, emitiendo una guía resumen explicativa al respecto.

La normativa aplicable a este contrato es la Ley del Mercado de Valores, la cual ha recogido la normativa europea MIFID de protección al inversor. Como punto importante, cabe recordar que la entidad deberá realizar previamente a la formalización del contrato el TEST de conveniencia e idoneidad a los inversores, de manera que se evalúen sus conocimientos, experiencia y aptitudes así como las necesidad de inversión.

Debido a la popularización reciente de este tipo de productos, especialmente con relación a los mismos con las criptomonedas, la Autoridad Europea de Valores y Mercados (ESMA) ha realizado diferentes avisos en los que anuncia un endurecimiento en las condiciones de contratación. En concreto, ya en el año 2013 publicó un informe explicativo con las principales advertencias.

Las principales recomendaciones que lanza ESMA son:

Debería considerar las operaciones con CFD únicamente si:-

-

- cuenta con una amplia experiencia en operaciones en mercados volátiles.

- comprende plenamente cómo funcionan, incluidos todos los riesgos y los costes que conllevan.

- es consciente de que cuanto mayor sea el apalancamiento, mayor será el riesgo.

- comprende que su posición puede cerrarse con independencia de que usted esté de acuerdo o no con la decisión del proveedor de proceder a su cierre.

- dispone de tiempo suficiente para gestionar su inversión de manera activa.

-

¿Puedo reclamar por inversión en CFDs?

Numerosas han sido las campañas de marketing llevadas a cabo por empresas y entidades que prestan servicios de inversión con el objetivo de que el cliente especule con este producto complejo.

No obstante, los CFDs están pensados para ser comercializados entre clientes profesionales o clientes minoristas con una amplia experiencia en materia de inversión, dispuestos a asumir numerosas pérdidas, y no para clientes minoristas que tan solo buscan rentabilidad con escasa o nula exposición al riesgo.

En caso de que te hayan comercializado este tipo de contrato y no encajes en el perfil adecuado para ser titular del mismo o te hayan vendido este producto hablándote de los potenciales beneficios sin explicar plenamente los elevados riesgos del mismo, puedes reclamar por inversión en CFDs y recuperar las pérdidas sufridas.

Cristina Borrallo es licenciada en Derecho y Máster en Derecho Mercantil por la Universidad de Barcelona. Colegiada 5995 por el Colegio de Abogados de las Illes Balears.

Actualmente es Doctorando en el Departamento de investigación de Derecho Mercantil de la Universidad de las Islas Baleares con su tesis doctoral centrada en la regulación bancaria en los procesos de suscripción de capital y deuda de las entidades financieras.