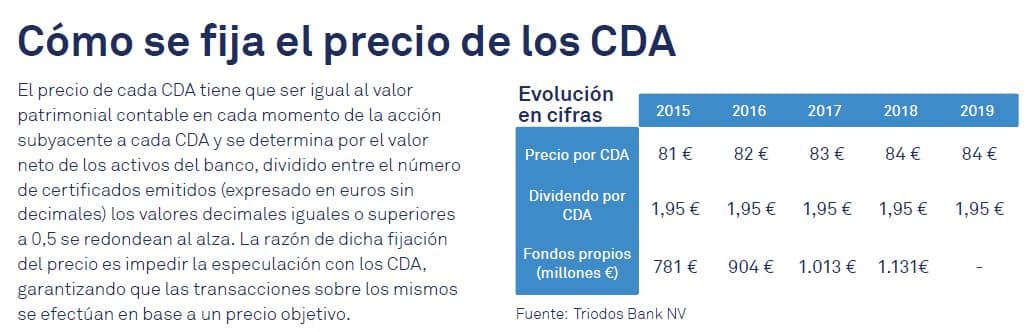

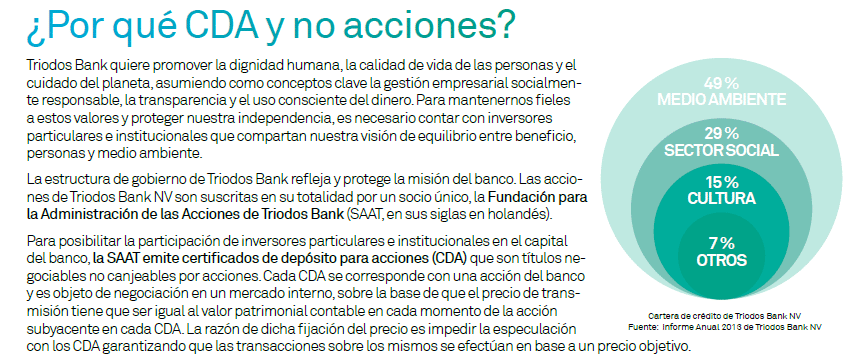

Para captar capital de sus clientes, Triodos emitió Certificados de Depósito para Acciones (CDA), títulos nominativos equivalentes a acciones del banco pero sin cotización en bolsa, sin otorgar derechos sociales y sin libre transmisibilidad. En su lugar, los CDA se negociaban en un mercado interno gestionado por la propia entidad, a un precio igual al valor en libros de la acción subyacente. Estos certificados no son canjeables por acciones, carecen de vencimiento (son perpetuos) y su precio lo fija internamente el banco, sin referencia a un mercado secundario

El propio Tribunal Supremo (TS) señala que se trata de un producto financiero complejo y de alto riesgo (nivel 6 de 6), cuyo riesgo esencial radica en la ausencia de mercado secundario, la dependencia de la rentabilidad del banco emisor y la posibilidad de pérdida total de la inversión. Sin embargo y con un criterio que no comparto como perito financiero, la STS 1773/2025 falla en contra de los intereses de los afectados por los CDA de Triodos.

Contactar con el autor del artículo: ✉️ pau.monserrat@futurlegal.com.

Economista especializado productos financieros y socio del despacho de abogados y economistas Futur Legal.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Consejero del CES de las Illes Balears. Patrono de Finsalud. Profesor asociado de la UIB y director de trabajo fin de máster de la UNIR.

Autor del libro a Banca Culpable (Esfera de los Libros, 2013) y coautor de Comentarios sobre la Ley 6/2023, de 17 de marzo, de los mercados de valores y de los Servicios de Inversión (Aferre, 2024); Situación, tendencias y restos del sistema financiero (Aranzadi, 2022); Perspectiva legal y económica del fenómeno FinTech (Wolters Kluwer, 2021); Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario (Wolters Kluwer, 2019).

Pau A. Monserrat entiende la actividad del economista más allá de una profesión, como una forma de entender y participar en el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar con garantías de éxito los encargos de sus clientes. Se ha mostrado activo en la divulgación de la educación financiera, la intermediación hipotecaria, así como en la defensa de los derechos de los usuarios del sector financiero.