Es posible demostrar que Banco Popular no contabilizaba correctamente sus cuentas desde el 2008 o solo a partir de la ampliación de capital de 2012? O solo de 2016?

gracias

2 Respuesta

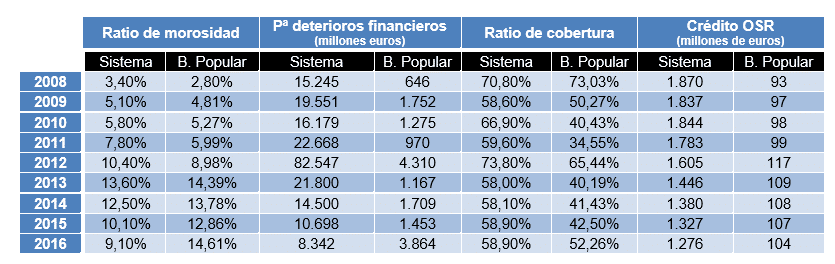

En el informe pericial sobre acciones de Banco Popular que coordino demostramos que partir de 2008 el análisis comparativo de los diferentes ratios financieros señalaban divergencias que no se explican por la evolución diferencial del tipo de negocio de Banco Popular respecto a su sector. Así la comparativa de los ratios de riesgo asumido, como el ratio de morosidad (Deudores morosos/riesgos totales) o el ratio de cobertura (Deudores morosos/provisiones por insolvencia), muestran que Banco Popular de 2008 a 2012 mostraba mejores datos que el sistema (sin justificación por su modelo de negocio que se volcó en el crédito inmobiliario). Tampoco la evolución de las pérdidas por deterioros financieros se corresponden a su modelo de negocio.

Banco Popular ofrecía al mercado una imagen de solvencia mejor a la real, al menos, desde 2008, si comparamos sus magnitudes de riesgo con la media del mercado.

En cuanto a los resultados declarados, el sistema financiero redujo sus beneficios hasta 2012, declarando ya un BAI (Beneficio Antes de Impuestos) y un ROA (Return Over Assets o Rentabilidad sobre activos) negativos en 2011 y mucho peor en 2012. Sin embargo, Banco Popular, no declaró pérdidas hasta 2012, año en que tuvo que realizar la primera ampliación de capital. No volvió a declarar pérdidas hasta 2016, año de la segunda gran ampliación de capital.

Tenemos claro que tales divergencias no provenían de una ventaja competitiva del banco respecto al sector, sino de unas cuentas que no mostraban la imagen fiel de la compañía.