La contratación entre un broker hipotecario o intermediario de crédito inmobiliario y un consumidor está intensamente regulada tras la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario.

Además de la obligación de estar registrado en el Banco de España, la normativa exige una especial transparencia en la fase precontractual y contractual, con especial mención a la naturaleza de la empresa de intermediación y sus honorarios, así como cualquier vinculación con los prestamistas inmobiliarios. En este artículo explicaremos lo fundamental de la sentencia núm. 58/2023 dictada por la Magistrada Laia Boix De Gispert del JPII núm. 5 de Gavá, dando la razón al cliente defendido por la socia abogada de Futur Legal Cristina Borrallo Fernández y condenando en costas a la empresa que le exigía 7.000€.

Indice

Fundamento de la demanda del broker hipotecario

El cliente contactó con la empresa de intermediación y firmó su nota de encargo el 31/08/2019. Se le presenta un conjunto de condiciones hipotecarias el 10/09/2019 y el cliente firma autorizando la tramitación.

Día 13/09/2019, el cliente demandado, vía correo electrónico, manifiesta la voluntad de desistir del contrato.

En una de las cláusulas de la nota de encargo, se establece:

“Los clientes reconocen que la franja de honorarios del intermediario comprende un mínimo de 1000 euros con un máximo de 3.500 euros que sería el máximo que podría cobrar por todo el trabajo. Aunque la valoración final será tras la aprobación de la operación determinando el grado de estudio, asesoramiento, negociación y gestión que proporcione sin superar en ningún caso esta cantidad máxima. En el supuesto que habiéndose aceptado la operación en uno o más entidades financieras o de crédito y los clientes quieran formalizar la operación financiera en las mismas entidades, sin la intervención del intermediario, estos estarán obligados a pagar la cantidad máxima de los honorarios multiplicados por un coeficiente de 2“.

En base a esta cláusula, el intermediario exige al cliente que le pague 3.500€ x 2 = 7.000€ y demanda.

Oposición de la demandada

La demandada, bajo la dirección letrada de Futur Legal, alega una serie de razones y fundamentos de derecho, entre otros:

- El intermediario no estaba registrado en el Banco de España en el momento de los hechos.

- La nota de encargo presenta irregularidades que vulneran la Ley 5/2019 y el RDL 1/2007, por lo que la contratación en nula de pleno derecho.

- Que la demandada ejerció correctamente su derecho de desistimiento de 14 días naturales.

Fundamento de derecho considerados por la Magistrada

Sintetizando:

- Pese a no estar dado de alta en el Banco de España, el requisito administrativo no interfiere en la legitimación para contratar.

- Las irregularidades de la nota de encargo, hay que acudir al artículo 35.1 de la Ley 5/2019. En este documento no consta el registro donde está inscrito el intermediario, ni la mención a la posible vinculación con algún prestamista, ni si recibe alguna comisión de las entidades prestamistas con las que trabaja. En cuanto a la cláusula en la que se pacta la remuneración, considera la juzgadora que la horquilla de precios es demasiado amplia y que los criterios para fijar el coste final quedan en manos del empresario.

Y la consecuencia de las irregularidades en la contratación es, nada más y nada menos, la nulidad de pleno derecho del contrato.

Así el artículo 44.3 de la Ley 5/2019 establece que “Cualquier pacto entre el prestatario y los prestamistas, intermediarios de crédito o sus representantes designados cuya finalidad, o efecto sea reducir o menoscabar en cualquier forma la protección otorgada por esta Ley, se considerará nulo de pleno derecho“.

La nulidad del contrato supone que el contrato no ha existido y decae la posibilidad de aplicar la cláusula penal alegada por la parte demandante.

No entra a valorar si el servicios se prestó efectivamente ni el ejercicio del derecho de desistimiento.

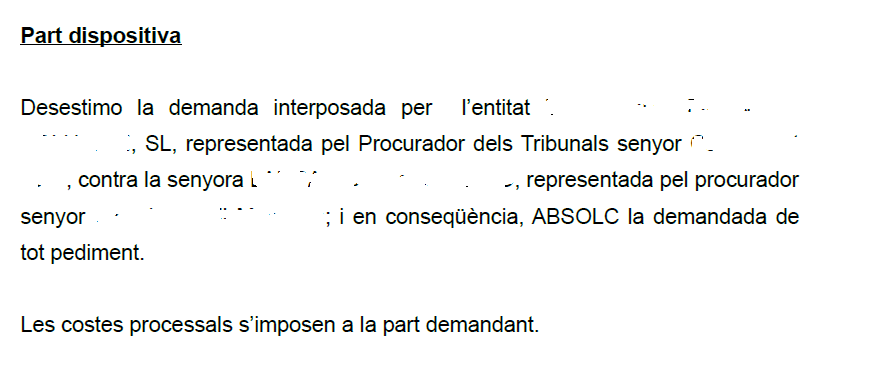

Fallo

Absuelve a la cliente de pagar la cláusula penal de 7.000€ reclamada por el intermediario y condena al broker hipotecario a pagar las costas.

Mensaje para los consumidores

La Ley 5/2019 ofrece un marco jurídico protector para los intereses del cliente de un intermediario de crédito inmobiliario, lo que pretende ofrecer un mercado de intermediación seguro y transparente.

Los profesionales que cumplen escrupulosamente con la normativa, registrados en el Banco de España, con información precontractual y contractual correcta y con experiencia en la negociación hipotecaria, son un gran aliado a la hora de conseguir financiación hipotecaria.

Mensaje para los intermediarios

El estricto cumplimiento normativo en materia de intermediación hipotecaria es clave a la hora de operar en un sector regulado y con una creciente presión supervisora del Banco de España.

La experiencia y conocimiento del mercado hipotecario son condición necesaria, pero no suficiente, para operar en el mercado con la profesionalidad que exige y se merece. Tanto en la fase precontractual, con la información que se proporciona a los potenciales clientes en la web y demás soportes duraderos, como en la fase contractual, con contratos transparentes y equilibrados, hay que cumplir con la letra y el espíritu de la ley: máxima transparencia para que el cliente tenga toda la información que precisa, tanto de la naturaleza del profesional, como de sus honorarios y remuneración del prestamista, así como los derechos que tiene el consumidor.

Economista especializado productos financieros y socio del despacho de abogados y economistas Futur Legal.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Consejero del CES de las Illes Balears. Patrono de Finsalud. Profesor asociado de la UIB y director de trabajo fin de máster de la UNIR.

Autor del libro a Banca Culpable (Esfera de los Libros, 2013) y coautor de Comentarios sobre la Ley 6/2023, de 17 de marzo, de los mercados de valores y de los Servicios de Inversión (Aferre, 2024); Situación, tendencias y restos del sistema financiero (Aranzadi, 2022); Perspectiva legal y económica del fenómeno FinTech (Wolters Kluwer, 2021); Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario (Wolters Kluwer, 2019).

Pau A. Monserrat entiende la actividad del economista más allá de una profesión, como una forma de entender y participar en el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar con garantías de éxito los encargos de sus clientes. Se ha mostrado activo en la divulgación de la educación financiera, la intermediación hipotecaria, así como en la defensa de los derechos de los usuarios del sector financiero.