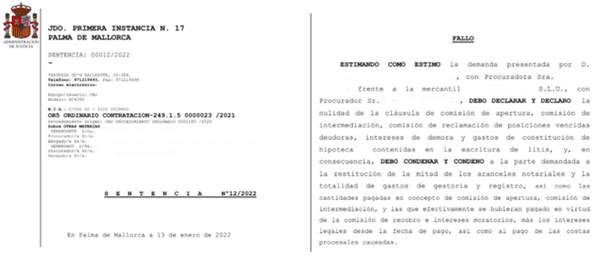

En fecha 13 de enero de 2022 hemos recibido Sentencia estimatoria en relación a una demanda que planteamos por la que reclamábamos toda una serie de cláusulas contenidas en un préstamo hipotecario concedido por un prestamista privado que, a su vez, fue el intermediario de crédito inmobiliario de la operación, en fecha 4 de noviembre de 2016. Entre ellas destacamos por su novedad, la cláusula de intermediación hipotecaria.

Indice

Nulidad de varias cláusulas hipotecarias

En dicha demanda reclamábamos la nulidad de las siguientes cláusulas:

- Comisión de apertura.

- Gastos a cargo de la parte prestataria.

- Comisión de Reclamación de Posición Deudora.

- Comisión de intermediación hipotecaria.

- Interés de demora.

Antecedentes de hecho

El presente caso reviste de una especial relevancia que merece que, previamente a desarrollar los motivos de fondo de la sentencia para apreciar la abusividad de las referidas cláusulas, expliquemos sucintamente cuál fue el supuesto.

A nuestro cliente le llegó información vía facebook, mensaje privado, del prestamista privado, quien le ofrecía financiación a un tipo de interés “muy atractivo”. El cliente, ante una situación de apremiante necesidad económica, consintió en la operación de préstamo hipotecario por importe de 7.000 Euros. No obstante, la entidad instrumentó la operación por 33.000 Euros, aprovechando para pagar sus propios honorarios y cancelar un préstamo anterior que el cliente tenía.

La mercantil prestamista e intermediaria interpuso demanda de ejecución hipotecaria frente a nuestro cliente por impago de las cuotas del préstamo. Nuestro cliente no pudo oponerse a dicha ejecución por motivos de salud y el Juzgado despachó ejecución, citando para subasta de la vivienda habitual, al ser el bien inmueble que garantizaba la operación.

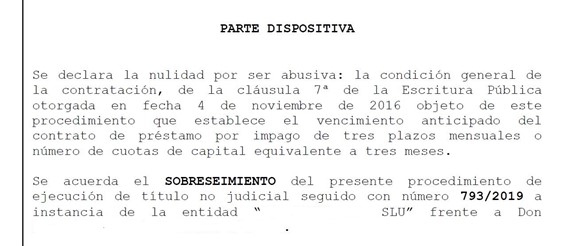

Así las cosas, interpusimos escrito de nulidad de actuaciones frente al Juzgado, por cuanto, el Juzgador debería haber realizado de oficio un análisis contractual previamente al despacho de ejecución y, en concreto, en relación a la cláusula de vencimiento anticipado. El no hacerlo, como expusimos en nuestro escrito, podría suponer una clara vulneración al derecho a la tutela judicial efectiva de mi patrocinado.

El juzgado estimó nuestro escrito de nulidad de actuaciones y concluyó lo siguiente:

Tras dicha resolución decidimos interponer demanda de procedimiento ordinario frente a la mercantil en solicitud de nulidad de las referidas cláusulas. El cliente recuperará un total de 9.100,13 Euros, más las costas del procedimiento.

Cláusula de intermediación hipotecaria

Tal y como expusimos en nuestra demanda, el intermediario no le ofreció a mi mandante, al menos tres ofertas vinculantes de préstamo hipotecario antes de la suscripción de dicho préstamo. Por ello no se cumplieron las obligaciones de transparencia e información que incumben a toda actividad de intermediación financiera.

Dicho intermediario no ha sido independiente pues tiene plena conexión con la entidad demandada. La Ley 2/2009 de servicios de intermediación para la celebración de contratos de préstamo o crédito en su artículo 22 prohíbe el cobro de ningún tipo de comisión a quienes prestan servicios de intermediación financiera actuando en exclusiva para una o varias entidades de crédito. Por ello estamos ante un claro supuesto de cobro indebido de la comisión de intermediación financiera.

Hemos de tener en cuenta que cuando un intermediario no ha sido capaz de presentar al menos tres ofertas vinculantes, el consumidor podrá optar entre desistir del contrato sin coste o la aceptación de la oferta que se le hubiere presentado.

Otro parámetro que nos permite clasificar a los intermediarios hipotecarios es la fuente de la remuneración que recibe por sus servicios, íntimamente relacionada con el grado de vinculación del intermediario y el prestamista. Así la Ley 2/2009 ya en su preámbulo deja claro “que las empresas que trabajen en exclusiva para una entidad de crédito u otra empresa, no podrán percibir retribución alguna de los clientes.” Por otro lado, condiciona la consideración del intermediario como independiente (y por tanto habilitado para cobrar del cliente) a aquellas empresas que presenten “al menos, tres ofertas vinculantes de entidades de crédito sobre cuyas condiciones jurídicas y económicas asesorará al consumidor.”

El artículo 19.3 de dicha norma en relación a las comunicaciones comerciales y publicidad nos da alguna pista para perfilar a los diferentes intermediarios hipotecarios según su vinculación y tipo de remuneración. Así obliga a que precisen “si trabajan en exclusiva con una entidad de crédito o empresa o vinculadas con varias entidades de crédito u otras empresas, o como intermediarios independientes.”

Para a continuación parametrizar cuándo estamos ante un intermediario independiente: “Son intermediarios de préstamos o créditos independientes las empresas que, sin mantener vínculos contractuales que supongan afección con entidades de crédito o empresas que comercialicen créditos o préstamos, ofrezcan asesoramiento independiente, profesional e imparcial a quienes demanden su intervención para la obtención de un crédito o préstamo. Se presume, en todo caso, que ha existido asesoramiento independiente, profesional e imparcial cuando se presenten las tres ofertas vinculantes previstas en el artículo 22.4“.

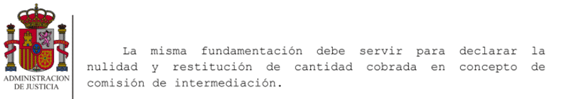

El juzgado estima nuestra petición y concluye lo siguiente en relación a dicha comisión de intermediación:

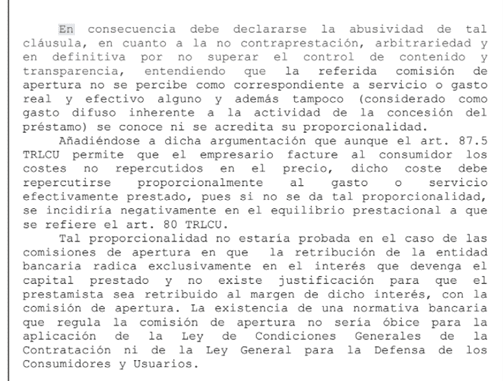

Es decir, hace la juzgadora un claro símil entre la comisión de apertura y la comisión de intermediación. En relación a la comisión de apertura, dice lo siguiente la resolución:

Obligaciones del intermediario de crédito inmobiliario

Tenemos que recordar que, sobre el intermediario de crédito inmobiliario, pesan toda una serie de obligaciones de transparencia a la hora de comercializar préstamos hipotecarios con consumidores.

La Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario, dedica todo un capítulo (Capítulo III, artículos 26 a 49) en su ley sobre el régimen jurídico del intermediario. Entre otras:

- Registro obligatorio en el Banco de España con un rígido sistema de inscripción (ofrecimiento de garantías, reputada honorabilidad comercial y profesional), etc.

- Supervisión por parte del Banco de España.

- Requisitos de información con el cliente: identificación, vinculaciones con prestamistas inmobiliarios, si se ofrecen servicios de asesoramiento y si éstos son independientes, remuneraciones, procedimientos de reclamación a disposición del cliente, suscripción de pólizas de seguro de responsabilidad civil, etc.

Es importante que el intermediario desarrolle adecuadamente las funciones por las que ha sido contratado con un amplio deber de información a su cliente.

Cristina Borrallo, socia abogado de Futur Legal. 📧 cristina.borrallo@futurlegal.com.

Cristina Borrallo es licenciada en Derecho y Máster en Derecho Mercantil por la Universidad de Barcelona. Colegiada 5995 por el Colegio de Abogados de las Illes Balears.

Actualmente es Doctorando en el Departamento de investigación de Derecho Mercantil de la Universidad de las Islas Baleares con su tesis doctoral centrada en la regulación bancaria en los procesos de suscripción de capital y deuda de las entidades financieras.