Muchas personas suscribieron préstamos hipotecarios vía online, sin que mediara la intervención presencial de un empleado de banca, en los que se incorporaron cláusulas limitativas del tipo de interés o cláusulas suelo. En esos casos, la comercialización se realizó mediante llamadas telefónicas, así como intercambios de correos electrónicos por parte del banco, sin intervenir el personal bancario de la red de oficinas. El único momento presencial tenía lugar en el acto de la elevación a público ante el Notario autorizante de la operación. Ni siquiera en ese momento era frecuente que interviniera personal directo del banco sino mediante representantes de gestorías apoderadas.

Las entidades financieras, amparándose en esa dinámica en la contratación a distancia, se han negado a devolver importe alguno a los afectados. Veremos en este artículo el éxito jurídico de Futur Legal en una demanda por abusividad de la cláusula suelo de Oficina Directa (hoy Banco Santander).

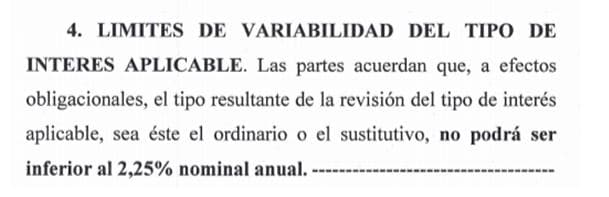

La cláusula suelo de Oficina Directa que solía aparecer en estos contratos de préstamo a distancia es la siguiente:

Sentencia del Tribunal Supremo

Estas personas se han visto en la obligación de tener que reclamar judicialmente sus derechos, si bien hasta este año 2019, la cuestión no era del todo pacífica. Por suerte, esta cuestión ya ha llegado al Tribunal Supremo, en concreto, en Sentencia de la Sala Primera nº 127/2019, de fecha 4 de marzo de 2019, la cual ha resuelto lo siguiente:

“3. El motivo debe ser estimado. Conforme a la jurisprudencia de esta sala y del TJUE, entre otras SSTS 241/2013, de 9 de mayo, 464/2014, de 8 de octubre, 593/2017, de 7 de noviembre y 705/2015, de 23 de diciembre y SSTJUE de 30 de abril de 2014 (caso Kásler), de 21 de diciembre de 2016 (caso Gutiérrez Naranjo) y 20 de septiembre de 2017 (caso Ruxandra Paula Andricius y otros), el deber de transparencia comporta que el consumidor disponga «antes de la celebración del contrato» de información comprensible acerca de las condiciones contratadas y las consecuencias de dicha celebración. De forma que el control de transparencia tiene por objeto que el adherente pueda conocer con sencillez tanto la carga económica que realmente le supone el contrato celebrado, esto es, el sacrificio patrimonial realizado a cambio de la prestación económica que; quiere obtener, como la carga jurídica del mismo, es decir, la definición clara de su posición jurídica tanto en los elementos típicos que configuran el contrato celebrado, como en la asignación de los riesgos del desarrollo del mismo.

(…)

La información precontractual es la que permite realmente comparar ofertas y adoptar la decisión de contratar. No se puede realizar una comparación fundada entre las distintas ofertas sin tiempo de realizar la comparación el consumidor no puede tener un conocimiento real de la trascendencia económica y jurídica de alguno de los contratos objeto de comparación porque no ha podido llegar a comprender lo que significa en él una concreta cláusula, que afecta a un elemento esencial del contrato, en relación con las demás, y las repercusiones que tal cláusula puede conllevar en el desarrollo del contrato.

(…)

- En el presente caso, para la sentencia recurrida la estipulación contractual de la cláusula suelo, analizada en sí misma, no supera el control de transparencia. Sin

embargo, considera que la infracción precontractual facilitada al cliente, a través de los citados correos, suple esa ausencia inicial de transparencia, por lo que concluye que el cliente supo de su existencia y de las consecuencias que de la misma se derivaban.

Esta sala no comparte esta conclusión. Como se ha destacado, la información precontractual suficiente que incida en la transparencia de la cláusula suelo predispuesta en el contrato reviste una importancia fundamental para que el cliente pueda adoptar su decisión de contratar con pleno conocimiento de la carga económica y jurídica que le supondrá concertar el contrato, sin necesidad de realizar un análisis minucioso y pormenorizado del contrato. De ahí la exigencia, su vez, del tratamiento principal que en el curso de la información precontractual deba darse a la existencia y alcance de la cláusula suelo.

En el presente caso, del examen de los referidos correos, se desprende que la entidad financiera dio un tratamiento secundario a la cláusula suelo del contrato de préstamo, pues su existencia quedó referenciada en un simple inciso dentro de un extenso cúmulo de menciones y datos de las condiciones generales del préstamo que dificultaban la comprensión efectiva de la realidad resultante, que no era otra que lo efectivamente contratado no era un contrato de préstamo a interés variable, sino un contrato a interés fijo (el 2,25%) únicamente variable al alza. Es decir, quedó enmascarado que el cliente no podría beneficiarse de las fluctuaciones a la baja del mercado de tipos de interés por debajo de dicho porcentaje, sino únicamente verse afectado por las oscilaciones al alza”.

Hipoteca con cláusula suelo de Oficina Directa: sentencia de la Audiencia Provincial de Madrid

Ya empezamos a tener numerosas sentencias de las Audiencias Provinciales, que hasta ahora tenían, en algunos casos, criterios dispares. A modo de ejemplo, la Audiencia Provincial de Madrid, Sección 28ª, en Sentencia de fecha 30 de septiembre de 2019, en un asunto defendido por Futur Legal, ha dado la razón a los consumidores y ha concluido que:

“El proceso de contratación llevado a cabo por Banco Pastor – hoy BANCO POPULAR ESPAÑOL, S.A. – con el Sr, mediante el servicio de Oficina Directa, supone el envío al prestatario de una documentación en la que constan los datos esenciales del préstamo hipotecario, constando el folleto informativo y unos correos electrónicos, pero dicha información tiende al cumplimiento por parte de la entidad bancaria del control de incorporación, no el de transparencia. Para el cumplimiento de este último es necesario un “plus de información” sobre la significación económica de la cláusula suelo en el préstamo hipotecario, como pone de manifiesto la reiterada jurisprudencia del Tribunal Supremo antes expuesta.

Ese “plus de información” garantiza no simplemente que el prestatario tuviera conocimiento de la existencia de la cláusula suelo, sino la “carga económica” que suponía la misma, que viene a significar que el prestatario no podría beneficiarse de las bajadas de los tipos de interés por debajo del suelo del 2,25 % que se establecía en el préstamo, lo que de hecho viene a suponer una alteración esencial del contrato, que concertado a tipo variable de interés, se transforma en un préstamo a tipo fijo por el efecto de la cláusula suelo”.

Y en relación con la prueba que se practicó en el procedimiento:

“En este caso no consta acreditada la existencia de ese “plus de información”, pues ninguna prueba se ha aportado por la entidad demandada a los autos encaminada al cumplimiento de dicho requisito, y no debemos olvidar que es a dicha parte y no al prestatario a quien corresponde la carga de la prueba. Y ello por cuanto no se deduce de la documentación precontractual, ni contractual aportada a los autos. La prueba de interrogatorio acreditó que el prestatario no tuvo oportunidad de negociar las cláusulas contractuales porque se trató de una oferta cerrada, y nadie le explicó la cláusula suelo. Tampoco la prueba testifical prestada por la empleada del banco acredita dicha información, pues no recordaba concretamente esta operación. Manifestó que se trataba de un producto muy estandarizado, que, por lo general, no se solían modificar las cláusulas, y que tampoco se explicaban las cláusulas una a una”.

Por lo tanto, la Jurisprudencia concluye que la doctrina aplicada a los numerosos casos de cláusula suelo debe extenderse también a ese método de contratación, sin que, como alegan las entidades bancarias, por el hecho de comercializarse vía oficina directa, per se, se entienda que el cliente ha sido plenamente informado. La entidad debe cumplir con los estándares de transparencia y diligencia legalmente exigibles y demostrar que informó correctamente a los prestatarios en la fase previa al contrato de préstamo hipotecario con cláusula suelo de Oficina Directa.

Por ello, estas cláusulas también podrán ser declaradas nulas por no ser transparentes con la consecuencia económica que ello supone para los perjudicados, quienes podrán recuperar lo abonado de más con motivo de la aplicación de esas cláusulas suelo.